おはようございます!k-tatsuです。

緊急事態宣言が大阪でもでて、ゲンナリしていますm(_ _)m

また、何やら日本でもロックダウンができるように法改正の話まで出ているようですね。

さて、前回の続きで今日も株式投資で使えるテクニカルチャートの続きです。

今日は、テクニカルチャートでRSI、ボリンジャーバンド、MACDについて学んでいきたいと思います。

RSI

RSI(オシレーター)とは、Relative Strength Indexの頭文字をとった略語です。

日本語で、相対力指数と言います。

株が買われすぎか売れすぎかの指標です。

ただし、少し遅れての反応になるのであくまでも参考程度になります。

RSIが70~80以上:買われすぎ

RSIが20~30以下:売られすぎ

ボリンジャーバンド

ボリンジャーバンドとは、株価の勢いの変化や反転の目安、方向を見る指標です。

一定期間の標準偏差(シグマ=σ)を算出し、移動平均線に対してシグマの1~3倍を加算したものをボリンジャーバンドの+1σ~+3σ、減算したものをボリンジャーバンドの-1σ~-3σとして表示します。

株価の値動きが激しくなるとバンド幅が拡大、値動きが小さくなるとバンド幅が縮小する傾向にあります。

なに言ってるか分からないですよねw

結論、簡単にいうとそれぞれのボリンジャーバンドを超える確率が以下の確率だよ〜ということです。

ボリンジャーバンドの±1σの範囲内に収まる確率・・・約68.3%

ボリンジャーバンドの±2σの範囲内に収まる確率・・・約95.4%

ボリンジャーバンドの±3σの範囲内に収まる確率・・・約99.7%

僕は個人的に±2のボリンジャーバンドを見て、トレンド変換の可能性が高いから買おうかな、売ろうかなという判断材料としています。

また、上で説明したRSIより値動きに対して早く反映します。

MACD

MACDは、売買シグナルにおいて精度を高くした、トレンド分析の中でもよく使われる指標の1つです。「移動平均収束拡散」又は「移動平均収束乖離」などとも呼ばれています。

”マックディー”と呼ばれます。

トレンド形成(上昇トレンド、下降トレンド)時にポテンシャルを発揮するトレンド分析ですが、株価が横ばいの時はあまり使えません。

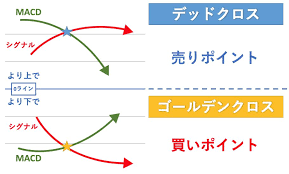

少し見にくい画像ですが、下のグラフの緑の線が”MACD”、赤い線が”MACDシグナル”と言います。

緑の線が赤い線より上に抜けるところを”ゴールデンクロス”と言い、買いのサインとなります。

逆に、緑の線が赤い線より下に抜けるところを”デットクロス”と言い、売りのサインとなります。

覚え方は赤い線は赤信号!止まれの合図と覚えてくださいw

まとめ

今日は3つのテクニカル分析、RSI、ボリンジャーバンド、MACDを紹介しました。

ぶっちゃけ、この僕たち素人は、この3つの分析方法を活用するだけでも十分な気がします。

株の売買を検討する際、RSIで株が売られすぎなのか買われすぎなのかを確認して、ボリンジャーバンドのつきぬけがあるかどうかを見て、MACDでゴールデンクロス、デットクロスが起こりそうかを確認する。

この3つの基準をクリアーした時に僕は個人的に勝率が高くなっています。

ぜひご参考にしてみてください。

ただし、投資はあくまでも100%自己責任です。

人に勧められたからとか、この銘柄が上がると言われたからという理由で株を購入しないよう、知識をつけて根拠を持って買うか買わないかを検討してください。

知識をつけることで負けを少なくすることはできますし、変な人に騙されることもなくなります。

少しずつ学んでいきましょう!

では、また〜♪